Non ho mai amato il concetto di unicorno (o meglio il modo con cui viene definito, ossia “startup company valued at over US$1 billion which is privately owned and not listed on a share market”). Perché credo profondamente che la valutazione non sia una metrica significativa per una startup fino al momento in cui viene realizzata, ossia alla “exit”.

Per questo non mi trovo con la chiave di lettura offerta da Sifted (Tom Nugent) nel commentare i dati di una loro recente survey sulle stock options delle startup europee in base alla quale:

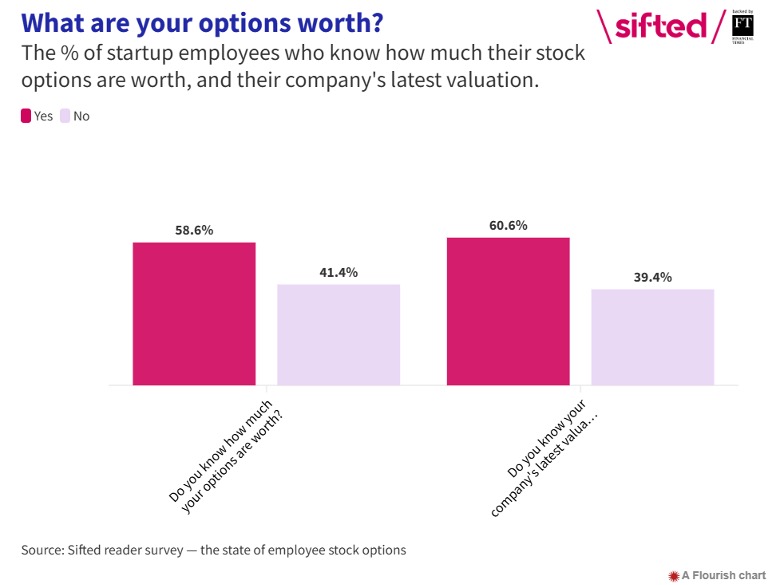

- il 41% dei dipendenti delle startup non conosce quanto valgono le proprie stock option;

- il 39% non conosce l’ultima valutazione della società per cui lavorano.

Indice degli argomenti

Le stock option sono importanti

Togliamo ogni dubbio. Le stock option sono importanti. Anzi di più.

In Silicon Valley quelli bravi scelgono le società dove andare a lavorare non in base allo stipendio che viene offerto ma in funzione dello “stock option package”. Il che non vuole dire che ricevono salari bassi o sotto mercato, ma che si aspettano che il loro salto di qualità in termini economici verrà fatto attraverso la monetizzazione delle azioni al momento della exit.

Ma quanto vale l’azienda per cui lavoro?

Quindi, per Sifted, il non conoscere la valutazione della startup per cui si lavora è disincentivante visto che è una componente importante della compensation: “It’s harder to gee yourself up if you don’t know whether or not the options you’re sitting on are worth anything.”

Il problema è che per aziende “private” (ossia non quotate) ogni valutazione prima della exit (dove per exit si intende un “liquidity event” ossia una IPO o una acquisizione in cui le partecipazioni possedute nella startup possono essere cedute a fronte di denaro; quindi non consideriamo scambi con azioni di aziende le cui quote non sono liquidabili o altre situazioni cui le azioni non risultano alienabili tipo clausole di “lock-in”) resta un puro esercizio teorico.

No Exit, no Party

Fino al momento della exit infatti è tutto “paper money” che non è buono manco per il Monopoli.

Parlavo un paio di mesi fa a San Francisco con il founder di un unicorno che mi raccontava come i suoi VCs solo al Series E stessero valutando di lasciargli liquidare una piccola parte delle proprie share sul secondario. Fino alla fine, il tutto resto molto illiquido, by design.

Perché senza exit i capitali investiti restano bloccati in azienda. E quindi nessuno deve avere uscite anticipate.

Inutile sapere quanto è valutata una società

Quindi, in realtà, non serve molto sapere quanto la società è valutata. Le valutazioni sono importanti ma restano “vanity metrics”. Anche perché anche la momento della exit il valore della transazione dovrà essere ripulito di debito, liquidation preferences, eventuali carve-out (quota riservata al top management e key employees), earn-out (componente riconosciuta in un periodo successivo in base al raggiungimento di determinate performance), …

Quello che i dipendenti devono sapere è se la startup per cui lavorano è e resta su una hyper-growth trajectory. Ossia le metriche (users, revenue, …) crescono significativamente periodo dopo periodo.

Solo in quel caso, una exit sarà possible e il (paper) value delle azioni potrà trasformarsi in cash. Fino a quel momento, gli occhi di tutti (da investor ai founder fino ai dipendenti) devono restare sulla palla, ossia la crescita.

“Mind the Growth, Mind the Exit”. Per chi volesse approfondire qui il link ad una presentazione che avevo fatto a San Francisco una decina di anni fa che resta attuale.