Il motore dell’innovazione della Silicon Valley gira grazie ad una cosa: le exit. Ma riepiloghiamo i passaggi.

- I fondi di Venture Capital (VCs) investono nelle startup.

- Le startup (in particolare dal Series C in avanti) utilizzano parte del capitale raccolto per comprare altre startup, facendo onboarding di talento e tecnologia e accelerando la crescita.

- Gran parte di queste viene comprata da startup più grandi oltre che dalle Big Tech.

- I VC rientrano degli investimenti fatti e possono investire in una nuova “wave” di startup.

Aziende che comprano startup, i dati degli ultimi 25 anni

In questo modo la ruota dell’innovazione della Silicon Valley continua a girare, ampliando, ad ogni giro, il suo raggio e dando vita, in sequenza, a nuove rivoluzioni industriali.

A San Francisco, all’apertura dello Scaleup Summit Silicon Valley di San Francisco (cui hanno preso parte oltre 30 grandi aziende mondiali, compreso un gruppo di italiane – tra cui Terna, Iren, Poste Italiane, Mundys, Tiscali, Unipol,… guidate da Elis), abbiamo presentato il nostro ultimo report (realizzato insieme a Crunchbase) che contiene l’analisi delle acquisizioni di startup svolte dalle Fortune Global 500 negli ultimi 25 anni (qui il link per il download).

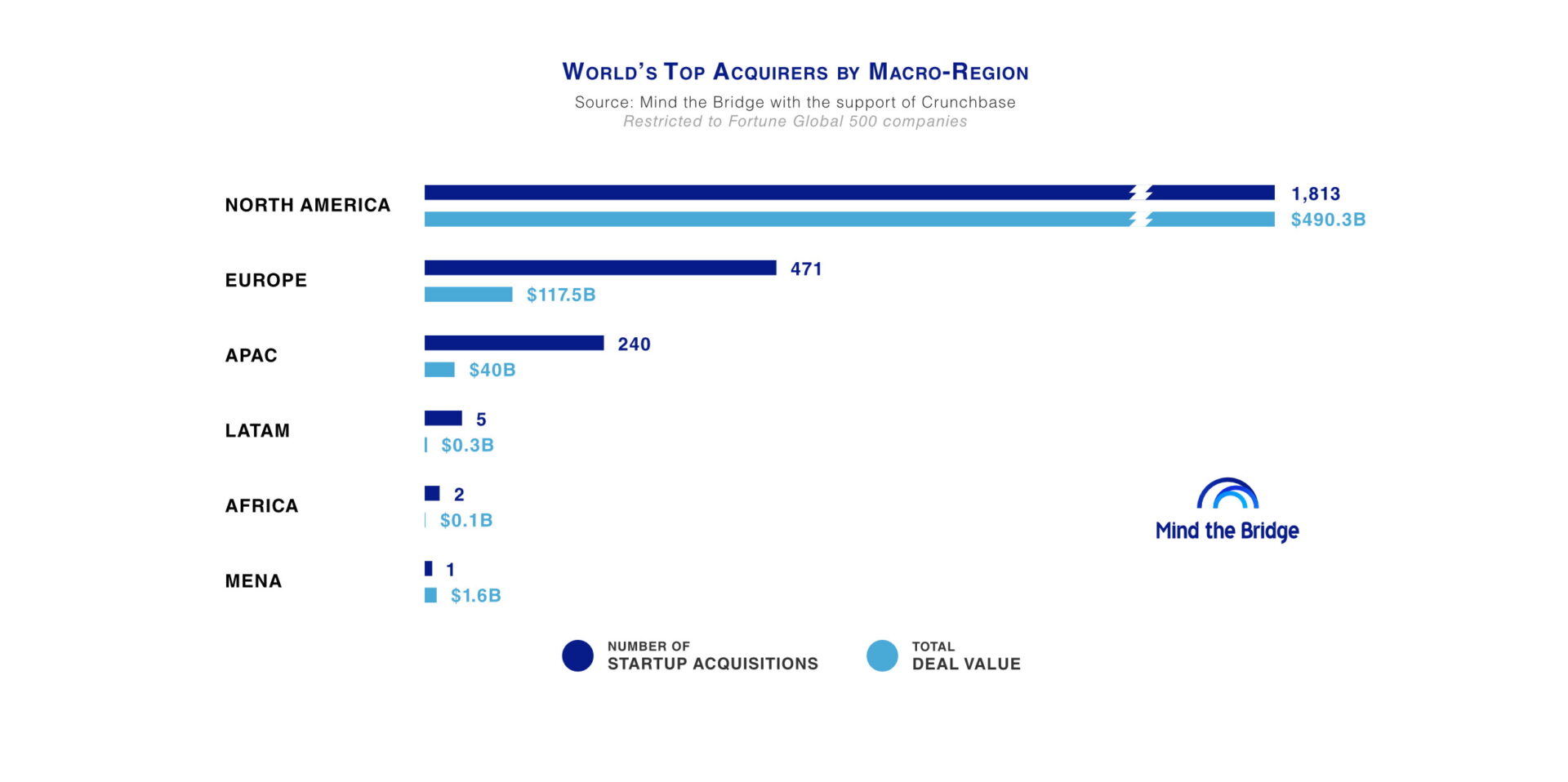

Le aziende americane sono quelle che comprano più startup

Circa dieci anni fa avevo pubblicato su TechCrunch un articolo dal titolo “US buyers gorge on startups while Europeans nibble”. Quanto scritto rimane (purtroppo) vero.

- Le aziende americane sono più “acquisitive”: comprano 4 volte il numero startup di quelle europee (e 7-10 volte delle asiatiche).

- Detto in altri termini, in media una grande azienda europea (Fortune 500) compra 1-2 startup in 5 anni.

- Nello stesso periodo, una Fortune 500 americana in media ne compra 3 o 4, mentre un’azienda della Silicon Valley tra 12 e 15.

Se calano le acquisizioni, diminuiscono le exit

Dove sta il problema? Se le aziende non comprano, le startup non fanno la exit (le finestre delle IPO sono molto strette e molto esposte ai trend congiunturali) e i VC rimangono incagliati (ossia finiscono il capitale da investire e rimangono dei puri gestori di portafoglio, non essendo in condizione di raccogliere nuovi fondi e non potendo quindi fare nuovi investimenti). In altre parole, la ruota dell’innovazione europea si ferma (o gira molto lenta).

Aziende che comprano startup, la base in Silicon Valley

Un semplice dato: sei (potremmo dire sette se aggiungiamo Microsoft che non è molto lontana) dei principali “compratori” di startup al mondo vengono dalla Silicon Valley.

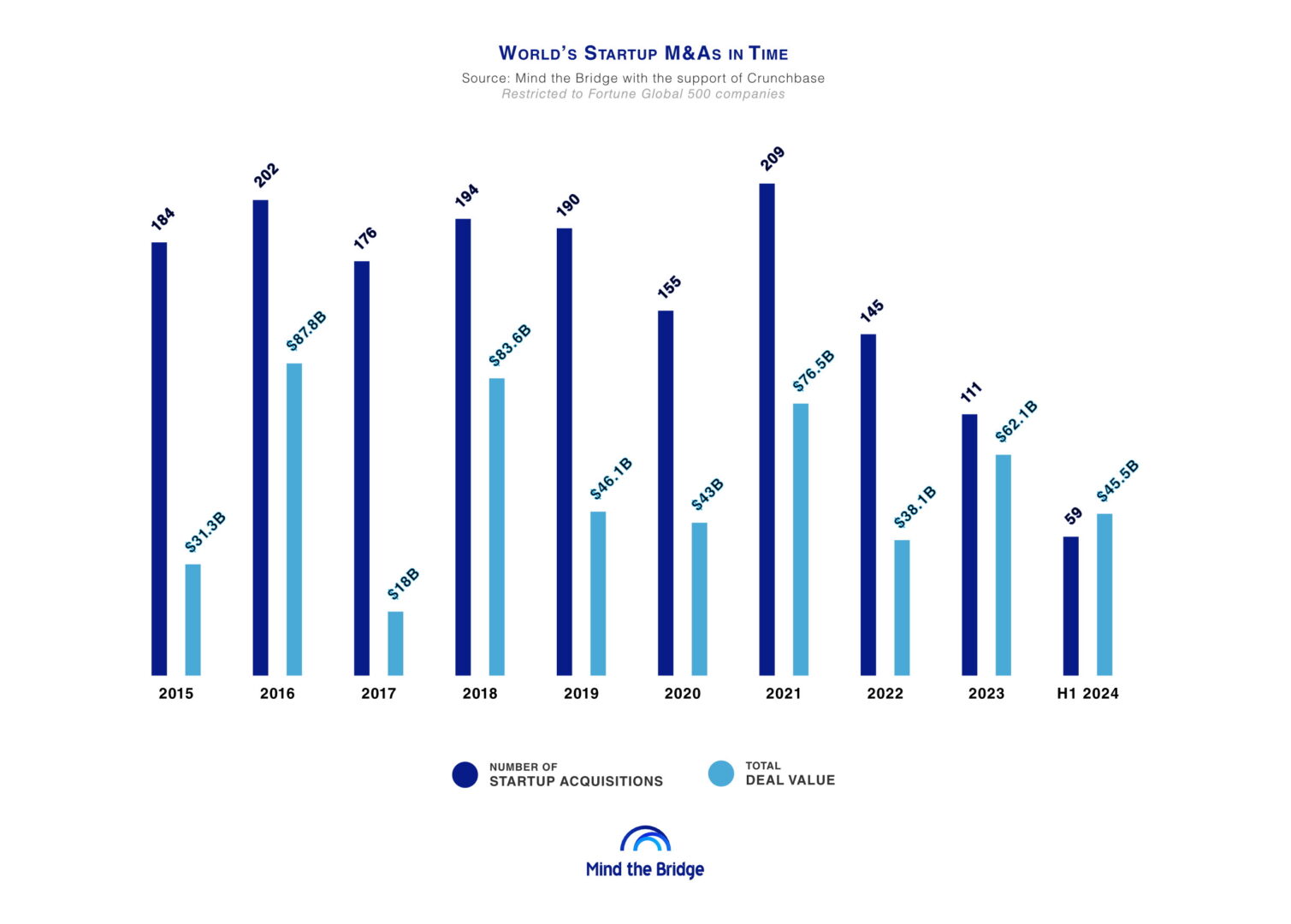

Ma c’è un ma. Dal 2015 al 2021 le Fortune 500 hanno sistematicamente comprato da 150 a 200 tech startup all’anno, investendo in media 50-60 miliardi di dollari per anno.

Il numero delle acquisizioni è in calo dal 2021

Ma dall’inizio della crisi del 2021 (il noto VC Reset o VC Pullback) il numero delle acquisizioni sI è ridotto significativamente, allineandosi su valori pre-2014: nel 2022 sono stati registrati 145 deal per un controvalore di 38 miliardi di dollari, sceso a 111 nel 2023. I dati dei primi sei mesi di quest’anno confermano che non ci sarà crescita.

Il rallentamento è stato sicuramente determinato dalla congiuntura. Abbiamo ripetuto parecchie volte come il 2021 fosse stato un anno di picco, eccezionale e non ripetibile a breve.

Ma c’è di più. Stiamo assistendo ad un atteggiamento da parte dei governi nazionali che mostra una progressiva crescente chiusura nei confronti delle acquisizioni di startup e tecnologia.

Perché le aziende comprano meno startup

Questo mutato atteggiamento dipende da parecchi fattori, tra cui in primis l’aumento delle tensioni geopolitiche e dei rigurgiti protezionisti da parte di parecchi governi. Entrando un pò più nello specifico:

- Crescente supervisione normativa: Negli Stati Uniti, la percentuale di accordi soggetti a controlli regolatori è raddoppiata dal 2010, interessando ora quasi il 19% di tutte le transazioni di M&A.

- Litigation come modalità principale: Gli enti regolatori, in particolare il DOJ statunitense, ricorrono sempre più spesso alla litigation, con la conseguenza che molti deal sono bloccati o sottoposti a court-ordered remedies

- Tempi più lunghi: Il processo di revisione medio per gli accordi sottoposti a controlli supera ora i 12 mesi, togliendo certezza sui tempi di completamento delle transazioni.

- Maggiore attenzione ai settori tech e healthcare: Questi settori, tradizionalmente molto attivi nelle M&A, sono ora soggetti a una più rigorosa attenzione regolatoria.

- Dual Use Technology e Defense Tech: Questi ambiti sono destinati ad avere crescenti attenzione, data la rinnovata centralità strategica delle politiche industriali della difesa, come anche evidenziato nel recente rapporto Draghi.

- Soglie più basse per Antitrust: Si sta abbassando la soglia per gli interventi degli organi di tutela della concorrenza, ampliandosi così il numero di transazioni che potrebbero subire interventi.

La frequenza delle litigation e degli interventi è in aumento. Casi di alto profilo come l’offerta da 69 miliardi di Microsoft per Activision/Blizzard, il tentativo di Adobe di acquisire Figma per 20 miliardi, le azioni della FTC contro Amazon, il tentativo di Meta Platforms di acquisire Giphy nel 2021 e il caso del DOJ contro Google sottolineano questa tendenza. Inoltre, il blocco della Commissione Europea sull’accordo da 7,1 miliardi tra Illumina e GRAIL è un altro segnale del crescente inasprimento regolatorio.

Che cosa aspettarsi? Un rallentamento delle attività di M&A

Un rallentamento strutturale dell’attività di M&A potrebbe diventare la nuova normalità. E se il motore delle acquisizioni di startup negli Stati Uniti—e più nello specifico nella Silicon Valley— frena la corsa, l’industria globale del venture capital potrebbe vacillare, creando effetti a catena su tutto l’ecosistema dell’innovazione.

Ci aspettano tempi difficili— Brace for impact, come dicono sugli aerei.

Per chi volesse approfondire qui il link per scaricare il report TECH STARTUP M&A.