Una delle cose più difficili da comprendere quando si lavora con le startup è la sostanziale imprevedibilità dei risultati.

- Solo poche arrivano a produrre risultati (significativi);

- Spesso ci impiegano parecchio tempo;

- E, anche dopo un po’ di anni, è difficile capire se avranno veramente successo.

Complessità al cubo che è difficile da spiegare a chi non l’ha sperimentata e vissuta in prima persona.

Nel mio quotidiano mi scontro in particolare con le imprese, che, essendo abituate ad estrarre ritorni da ogni investimento che fanno, faticano a concepire questa dispersione di rendimento. Ma anche con chi si approccia a questa asset class da investitore, che, se correttamente si attende rendimenti, ha problemi a concepirne la non normale varianza.

L’opportunità di provare a comprendere l’inusuale mondo delle startup ci viene dalla chiaccherata che sabato scorso ad Innovation Weekly abbiamo avuto con Carlo Tassi, business angel dell’anno e presidente di IAG – e Francesco De Michelis – che ha appena annunciato la chiusura del primo closing da 55 milioni del nuovo fondo di venture capital Mito Tech Ventures. Qui il link per chi volesse rivedere la puntata del format su Linkedin con Giovanni Iozzia.

Abbiamo chiesto a Carlo Tassi di descrivere i risultati dei suoi dieci anni di attività da business angel. Carlo, con grande trasparenza (alquanto inusuale nel mondo del Venture Capital), ci ha dato numeri molto interessanti:

- Ha investito in “tante” startup (300 in 10 anni)

- Di queste, in 43 ha investito direttamente (circa una su sei)

- Nelle altre 250+ ha investito indirettamente, come LP di veicoli o fondi di terzi

- Ad oggi, delle 300 società 70 hanno chiuso (20%)

- 30 hanno fatto exit (10%)

- Delle 30 exit realizzate ad solo 3 (l’1%) sono stati rilevanti, ossia tali da permettere agli investitori di ripagarsi l’intero fondo.

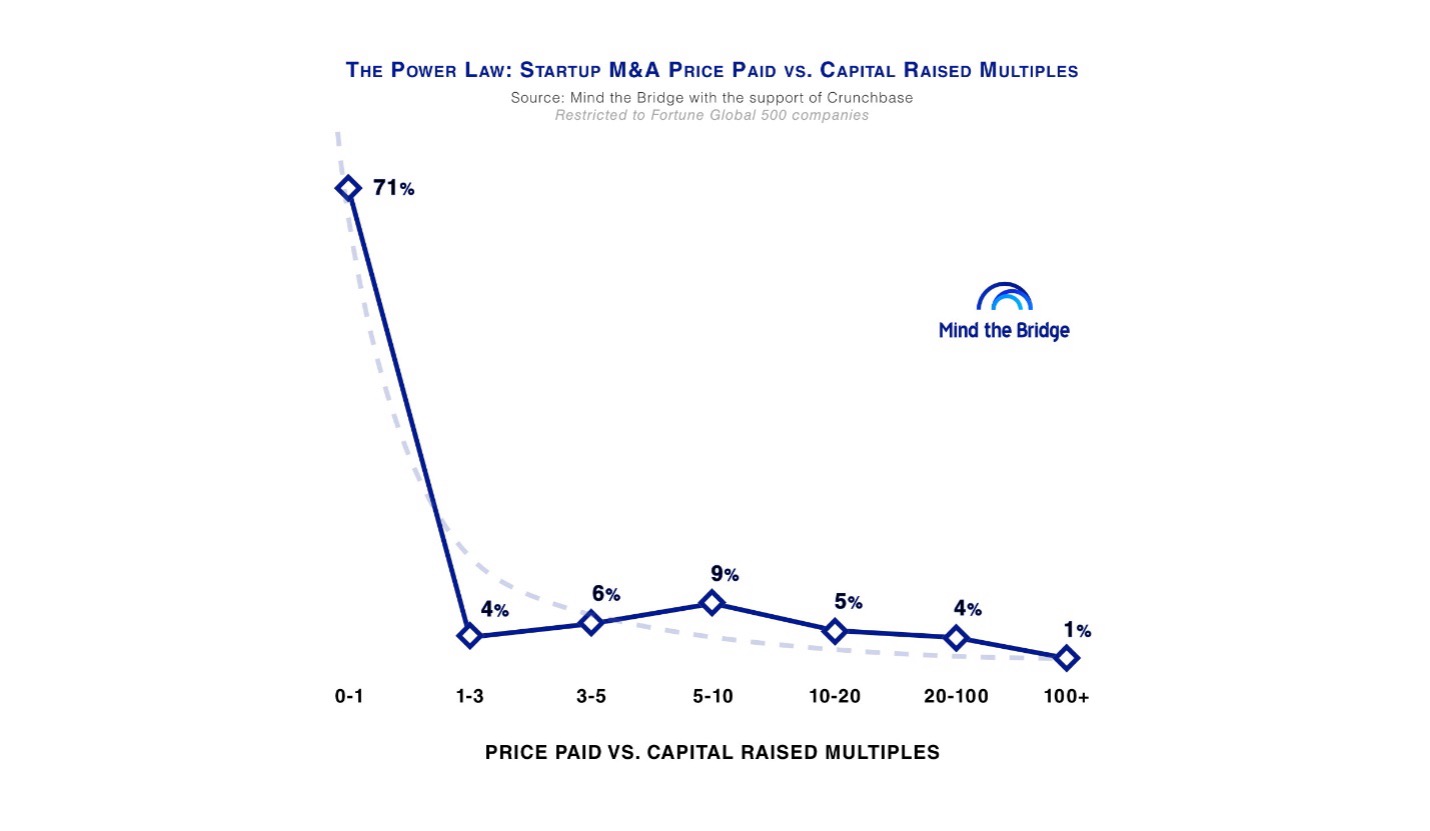

I dati sopra riportati (per quanto, per due terzi del portafoglio, il destino sia ancora tutto da scrivere) confermano l’esistenza di una “power law” che governa il mondo degli investimenti in startup e ad alto profilo di rischio (attenzione che in questo caso, trattandosi di investimenti seed, la dispersione dei ritorni è ancora più accentuata) . Ossia una piccola percentuale di investimenti (in questo caso l’ 1%) genera la stragrande maggioranza dei rendimenti complessivi, mentre la maggior parte delle startup offre ritorni modesti o fallisce. Di seguito la ricostruzione della curva che abbiamo fatto dall’analisi delle exit delle società Fortune 500 dal 2000 ad oggi (chi volesse approfondire può scaricare il report TECH STARTUP M&A).

Abbiamo chiesto poi a Carlo di raccontare l’investimento suo di maggior successo (quello che gli ha consentito di diventare Business Angel d’Italia del 2024). Si tratta di Kippy, startup fondata nel 2013 da Marco Brunetti e Simone Sangiorgi, che sviluppa dispositivi di localizzazione GPS e monitoraggio per animali domestici.

Anche qui un po’ di dettagli rilevanti:

- È stato paradossalmente il primo investimento di Tassi, fatto nove anni fa.

- È entrato nel capitale ad un anno dalla fondazione ed è stato il primo investitore.

- La sua exit (Kippy è stata comprata dalla svizzera Datamars nel 2023) gli ha permesso di ripagarsi tutti gli altri investimenti fatti.

- La startup ha vissuto 10 anni “difficili e travagliati, con un paio di momenti in cui è stata a forte rischio di chiusura”.

La morale?

I rendimenti dipendono non solo dall’importo investito, ma anche dal momento dell’investimento, dalla valutazione iniziale e, aspetto spesso sottovalutato, dalla possibilità di partecipare ai round successivi. Senza quest’ultima opzione, in caso di startup che raccolgono molto capitale, le quote iniziali rischiano di essere significativamente diluite (non a caso una parte significativa di Mito Tech Ventures è destinata a follow-up investments, come ci ha detto Francesco De Michelis, dall’esperienza – è il suo secondo fondo – si impara).

Investire in startup è un number game: quelle veramente “buone” sono percentuali molto piccole e, come visto, possono avere percorsi anche lunghi e travagliati da cui potrebbero non uscirne.