Prosegue il calo del crowdinvesting in Italia: la raccolta è scesa del 5,3% negli ultimi 12 mesi, ma il comparto immobiliare non conosce crisi (+7,2%), dice l’Osservatorio Crowdinvesting della School of Management del Politecnico di Milano.

Il crowdinvesting, lo ricordiamo, è un “sottoinsieme” del crowdfunding, termine che racchiude in sé varie tipologie di raccolta di fondi online, e si riferisce ad alcune modalità attraverso le quali gli investitori finanziari possono, grazie ad una piattaforma Internet abilitante, rispondere direttamente ad un appello rivolto alla raccolta di risorse per un progetto.

Indice degli argomenti

Crowdinvesting: il calo in 12 mesi

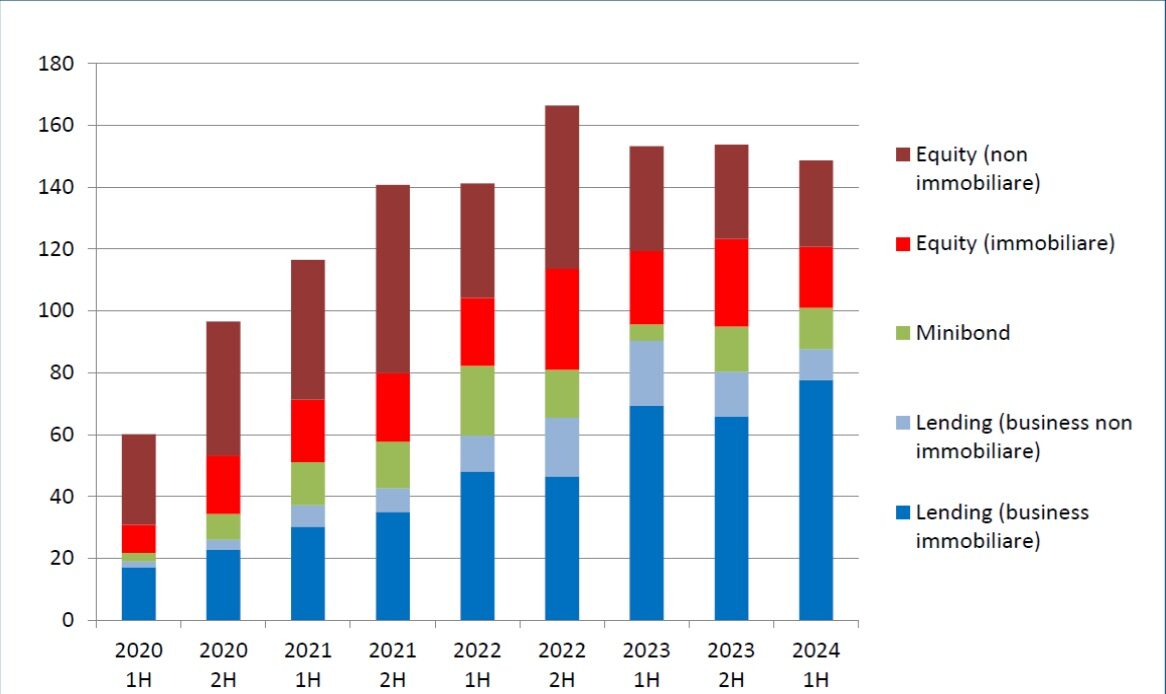

Come emerso dal nono Report italiano sul Crowdinvesting, realizzato dall’Osservatorio omonimo della School of Management del Politecnico di Milano e presentato il 22 luglio 2024, che ha analizzato i dati dell’ultimo anno fino al 30 giugno 2024, Gli ultimi 12 mesi segnano un nuovo passo indietro nel mercato del crowdinvesting in Italia, soprattutto per la parte equity (-25,5%). Si salvano il comparto dei minibond (+34,5%), che addirittura supera il segmento del lending non immobiliare, e quello immobiliare (+7,2%), che non conosce crisi. Dopo il lieve calo (-1%) dello scorso anno infatti, il primo a incrinare una crescita costante nel tempo, si è registrata una nuova contrazione del mercato: 302,35 milioni di euro di raccolta in un anno, -5,3% rispetto ai 12 mesi precedenti.

Giù le piattaforme autorizzate

Il valore cumulato da quando esiste il crowdinvesting in Italia è oggi di 1,3 miliardi di euro (escludendo le piattaforme che raccolgono prevalentemente non da Internet e quelle che prestano a persone fisiche). Nettamente in calo, per via del nuovo iter autorizzativo europeo che in pochi hanno già completato, il numero complessivo delle piattaforme autorizzate: a giugno ne risultavano la metà (33 contro 66) rispetto a quelle dell’anno precedente, e tuttavia si tratta del secondo numero più alto in Europa dopo la Francia (56).

Crowdinvesting 2023-2024: le ragioni del calo

“Le cause del calo nella raccolta sono essenzialmente due – spiega Giancarlo Giudici, direttore dell’Osservatorio Crowdinvesting -. La prima è il processo autorizzativo previsto dal nuovo Regolamento ECSP, che tutte le piattaforme hanno dovuto percorrere e che si è risolto in tempi brevi ed entro la scadenza di novembre 2023 per pochissimi casi (i quali, non a caso, hanno mantenuto flussi di raccolta quasi uguali al passato se non più alti): al 30 giugno c’erano importanti player ancora in attesa, mentre altri operatori hanno proprio rinunciato in partenza, o in corso d’opera, all’autorizzazione. La seconda – continua Giudici – è il nuovo equilibrio di mercato sui tassi di interesse che ha prodotto gli effetti più evidenti nel 2023, portando gli investitori a chiedere rendimenti più elevati non sempre accettati dagli imprenditori. Vi sono però tutte le condizioni per un rilancio del crowdinvesting in Italia approfittando del nuovo contesto autorizzativo che vede le piattaforme equity e lending finalmente sullo stesso piano, con uno standard di requisiti e controlli più severi che gioverà al mercato e che probabilmente porterà a una ulteriore concentrazione, con un maggiore ruolo dei portali esteri in Italia e dei portali italiani all’estero”.

I portali autorizzati: 33 piattaforme + una

Il nuovo Regolamento ECSP (European Crowdfunding Service Providers) relativo ai fornitori europei di servizi di crowdfunding per le imprese, completato nei mesi scorsi da provvedimenti legislativi nazionali e dalla normativa di secondo livello di Consob e Banca d’Italia, è da quest’anno il punto di riferimento per tutti gli operatori.

Al 30 giugno risultavano autorizzate 33 piattaforme italiane, più una autorizzata in Spagna, contro le 66 censite l’anno precedente (molte però inattive), e tuttavia si tratta del numero più alto in Europa dopo la Francia (56). Molti player o hanno chiuso l’attività o sono ancora in attesa dell’autorizzazione necessaria per proseguire. Fra quelli autorizzati, 2 sono nuovi, 18 hanno chiesto di operare nel collocamento di titoli mobiliari, 9 in quello di prestiti diretti e 6 in entrambi i segmenti.

Equity crowdfunding: calo del 25,5%

Negli ultimi 12 mesi le campagne equity hanno raccolto sul mercato 106,53 milioni di euro, con un calo del 25,5% rispetto al periodo precedente (-32,6% per i progetti non immobiliari), portando la raccolta totale di capitale di rischio a 678,09 milioni di euro. Le nuove campagne sono state 161, in netta diminuzione rispetto al passato, ma il tasso di successo tendenziale è rimasto elevato, attorno al 90%.

Il valore medio del target di raccolta per i progetti non immobiliari negli ultimi 6 mesi è stato pari a 194.233 euro, quello dei progetti immobiliari a 1.1184.833 euro. Mediamente per i progetti non immobiliari viene offerto in cambio il 4,78% del capitale e si conferma la prassi di proporre titoli senza diritto di voto sotto una certa soglia di investimento (e votanti sopra la soglia), nelle campagne immobiliari prevale invece l’offerta di quote non votanti.

Fra le emittenti (che come in passato operano prevalentemente in Lombardia, seguita nel numero complessivo da Lazio, Emilia Romagna, Piemonte e Veneto, mentre al Sud le regioni più rappresentate sono la Campania e la Puglia; quanto ai settori, a svettare sono sempre i servizi di informazione e comunicazione) le PMI innovative e non, e soprattutto i veicoli di investimento, hanno guadagnato ulteriore spazio e, dato inedito, le startup innovative sono scese sotto il 50% (43%). Sono 53 le imprese che hanno fatto una campagna di equity crowdfunding per la prima volta negli ultimi 12 mesi.

La piattaforma che ha finalizzato e raccolto più capitale di rischio dall’inizio dell’attività è Mamacrowd, con 176,67 milioni di euro (46,02 milioni nell’ultimo anno), seguita da Walliance con 113,48 milioni di euro che però si vede soffiare il secondo posto negli ultimi 12 mesi da Yeldo Crowd, portale specializzato nell’immobiliare (15,42 milioni). Quella che ha pubblicato più campagne in totale è CrowdFundMe (257), nell’ultimo anno invece svetta Mamacrowd (51). Rimane significativo il gender gap degli investitori: solo il 16% sono donne.

Dopo la campagna di raccolta alcune aziende riescono ad aumentare fatturato e marginalità arrivando anche alla quotazione in Borsa, ma la grande maggioranza non mostra una crescita significativa e aumenta il numero delle emittenti che sono state chiuse e liquidate. Poche diventano profittevoli nell’immediato e solo una piccolissima parte riesce a superare i target rispetto ai ricavi previsti nel business plan iniziale. Negli ultimi 12 mesi si sono registrati diversi round successivi di raccolta crowd.

Lending crowdfunding: 19 campagne, + 34,5%

Per quanto riguarda il collocamento di minibond, negli ultimi 12 mesi sono state concluse 19 campagne su 2 portali – il leader in questo ambito è Fundera – e la raccolta è stata pari a 28 milioni di euro (+34,5% rispetto al periodo precedente), con un cumulato totale di 120,02 milioni di euro. Sono praticamente scomparse dal mercato italiano, acquisite e assorbite da altri player finanziari, le piattaforme crowd che prestano a persone fisiche: rimane solo Talents Venture.

Le piattaforme attive sui prestiti diretti alle imprese hanno raccolto negli ultimi mesi 167,82 milioni di euro (+7,7% rispetto all’anno precedente) con un ottimo incremento dei progetti immobiliari, portando la raccolta complessiva a 504,65 milioni. Le campagne chiuse negli ultimi 12 mesi sono 515, con un tasso di insuccesso dell’1%. Il valore medio del target di raccolta è di 282.212 euro, il taglio minimo di investimento è più basso rispetto alle campagne equity. La scadenza del prestito richiesto è in media intorno a 15 mesi con rimborso quasi sempre bullet. Il tasso di interesse medio annuo è salito nel primo semestre 2024 al 9,82%. Leader di mercato negli ultimi 12 mesi è senza dubbio Recrowd con 73,60 milioni di euro raccolti (e un cumulato di 158,25 milioni), ma Trusters è la piattaforma che ha pubblicato più campagne, 82.

Il ruolo fondamentale del Real estate crowdfunding

L’industria del real estate crowdfunding negli ultimi 12 mesi è stata fondamentale nel sostenere il mercato del crowdinvesting in Italia. Tipicamente si tratta di progetti di breve-medio termine che mirano a riqualificare, o realizzare ex novo, e successivamente cedere proprietà immobiliari. Il crowdfunding ha un importante ruolo di boost nel finanziamento iniziale grazie alla rapidità di raccolta e all’assenza di garanzie reali.

I progetti finanziati nell’ultimo anno in questo comparto hanno raccolto 191,56 milioni di euro, +7,2% rispetto al periodo precedente. Viaggia a buon ritmo la parte dei progetti lending (143,41 milioni, +20,9%) mentre soffre la parte dei progetti equity (48,15 milioni, -14,7%). Il primo semestre 2024 ha fatto registrare il record storico di raccolta. Il rendimento medio annuale offerto è stabile nel primo semestre 2024 al 13,22% per le offerte equity ed è invece leggermente salito per le offerte lending (10,01%).

T