La relazione banca-cliente negli ultimi anni è profondamente cambiata, soprattutto per effetto della comparsa di moderne soluzioni digitali, che hanno modificato le classiche modalità di interazione e di servizio che hanno caratterizzato per decenni questo rapporto. A partire ovviamente dalla grande diffusione dell’Home banking e del mobile banking, ma anche dalla presenza di una crescente gamma di soluzioni progettate per servire a distanza il cliente, anche in relazione ai servizi finanziari e alle transazioni. Come mette in evidenza l’ultima edizione dell’Osservatorio Fintech e Insurtech della School of management del Politecnico di Milano, infatti, i consumatori italiani chiedono alle proprie banche innanzitutto una notevole velocità nell’eseguire operazioni e una maggiore trasparenza degli investimenti, ma anche orari di apertura e disponibilità flessibili, fino alla possibilità di eseguire qualsiasi attività da mobile. Per rispondere a questo crescente trend, le banche hanno perciò la necessità di efficientare e rendere sempre più evoluto il proprio customer care, assicurando così la disponibilità dei servizi 24 ore su 24, 7 giorni su 7.

Indice degli argomenti

Robo advisor e Chatbot per una nuova user experience

Chiaramente, la risposta passa prevalentemente attraverso le moderne tecnologie digitali, che possono slegare il servizio clienti dalle rigidità di orario tipiche degli sportelli bancari e non solo. In particolare, risulta sempre più cruciale la possibilità di automatizzare alcune operazioni e raggiungere più clienti possibile, fornendo al contempo una user experience bancaria più fluida e semplice. Questo spiega il crescente ricorso degli istituti di credito a servizi di chatbot e robo advisoring, che possono offrire tutta una serie di vantaggi che risultano indispensabili a questi operatori per rimanere competitivi sul mercato. I chatbot, come noto, sono ormai diventati familiari al grande pubblico e sono soprattutto utilizzati in ambito bancario per l’assistenza di primo livello agli utenti, grazie alla capacità di essere disponibili 24 ore su 24 e di rispondere, per iscritto o oralmente, alle richieste semplici e più frequenti dei clienti online. I robo advisor svolgono invece un compito decisamente differente: questo termine sta a indicare tutte quelle piattaforme digitali capaci di offrire servizi di consulenza in materia di investimento in maniera automatizzata, senza alcun intervento umano, coerentemente con le caratteristiche e gli obiettivi dell’investitore. In poche parole, il robo advisor è in grado di classificare il cliente in base al suo profilo di rischio (utilizzando speciali algoritmi) e così identificare la combinazione rischio-rendimento che meglio gli si adatta. Offrendo così ai risparmiatori soluzioni di investimento precostituite, oppure consigliando la costruzione di portafogli più o meno personalizzati secondo le esigenze dei risparmiatori, a fronte di una parcella definita e a basso costo. Come è facile da capire si tratta di una delle più grandi innovazioni nel mondo finanziario, che ha trovato particolare applicazione in Italia durante il periodo di lockdown: secondo un sondaggio recentemente condotto dagli Osservatori Digital Innovation del Politecnico di Milano, ben il 35% degli utenti ha cominciato ad usare servizi di Robo advisoring e ben il 14% ha intenzione di usufruirne anche dopo la fine dell’emergenza sanitaria.

I benefici dell’intelligenza artificiale per il mondo bancario

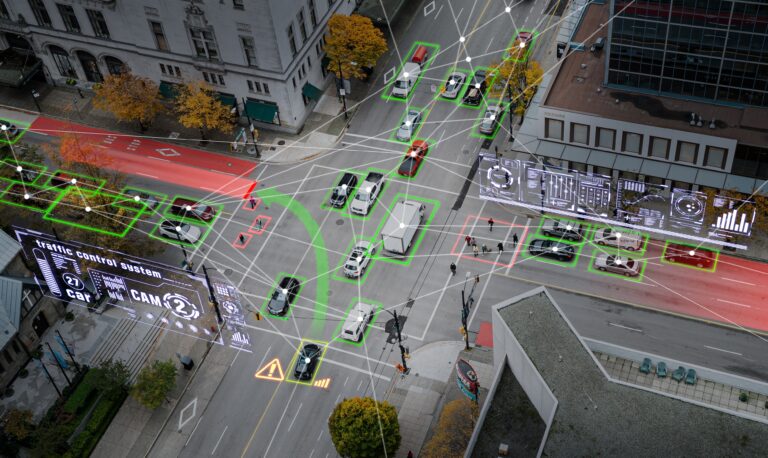

Dietro i robo advisor, come abbiamo anticipato in precedenza, ci sono degli speciali algoritmi, che a loro volta possono essere ricompresi in uno dei trend più importanti per il settore bancario, quello cioè dell’intelligenza artificiale. L’investimento in questa famiglia di tecnologie, infatti, si sta rivelando una opzione imprescindibile per tutte quelle banche che vogliono ottenere una ottimizzazione del customer journey e un migliore monitoraggio dei processi interni, nonché una maggiore efficienza operativa. Non solo: i grandi progressi realizzati in questo campo stanno rivoluzionando anche la customer relationship, consentendo alle banche di conoscere e analizzare i bisogni e le emozioni dei clienti per offrire loro prodotti e servizi su misura e, allo stesso tempo, migliorare la user experience attraverso l’implementazione di interfacce utente immediate ed efficienti. In questa fase, l’obiettivo dei progetti AI non è tanto quello di sostituire totalmente la componente umana con le macchine, quanto piuttosto di trovare il giusto equilibrio per implementare soluzioni ibride. La formula che si va affermando è quella del bionic advisory, ossia un approccio ibrido che unisce intelligenza artificiale e intelligenza umana, con l’obiettivo di liberare le risorse umane da attività a basso valore aggiunto, permettendo così alle aziende di risparmiare sui costi e velocizzare i processi. In ottica di customer experience, invece, l’approccio ibrido all’intelligenza artificiale rende possibile alle banche di offrire ai propri utenti un ambiente finanziario ad alto livello informativo, garantendo un migliore controllo delle finanze e accrescendo la percezione di sicurezza.

La partnership Auriga-Vidyasoft per la banca del futuro

La crescente importanza dell’intelligenza artificiale in ambito bancario è ben nota ad Auriga, società italiana impegnata da quasi 30 anni nella progettazione e realizzazione di software innovativi per il mondo delle banche. Proprio per cavalcare questo trend, Auriga ha deciso di investire nel capitale sociale (con una quota del 7,9%) di Vidyasoft, startup specializzata nella AI, nei chatbot e nell’IoT applicati ai sistemi di pagamento e che ha mosso i suoi primi passi proprio in IC406, l’incubatore di startup promosso dalla stessa Auriga.

Con questa partnership, Auriga si pone l’obiettivo di integrare il proprio portfolio con la soluzione chatbot di Vidyasoft, così da abilitare l’erogazione di un customer care più evoluto e performante agli utenti dei servizi di digital banking e di self service bancario. L’incontro tra queste due realtà favorirà concrete opportunità di sviluppo e crescita anche per Vidyasoft, grazie alla possibilità di portare sul mercato bancario nazionale e internazionale le soluzioni e i prodotti sviluppati dal team fintech, attraverso una opportuna integrazione nella piattaforma omnicanale di Auriga.

In questo senso i prossimi step saranno molto operativi, con una collaborazione che si snoderà in maniera strettamente integrata sia sul piano tecnico che commerciale. Auriga e Vidyasoft procederanno infatti a una sempre più profonda integrazione tra le rispettive soluzioni, lavorando a quegli upgrade tecnologici che consentiranno di portare sul mercato una proposizione commerciale vincente e abilitante per la banca del futuro, in un’ottica sempre più omnicanale, esperienzale e customer centric.