Cresce l’ecosistema fintech italiano, e tra i suoi segmenti più promettenti c’è l’insurtech. A dirlo sono i dati del report Fintech Waves 2023, realizzato da EY – in collaborazione con il Fintech District – per analizzare l’evoluzione del panorama fintech in Italia attraverso le interviste a più di cento operatori del settore.

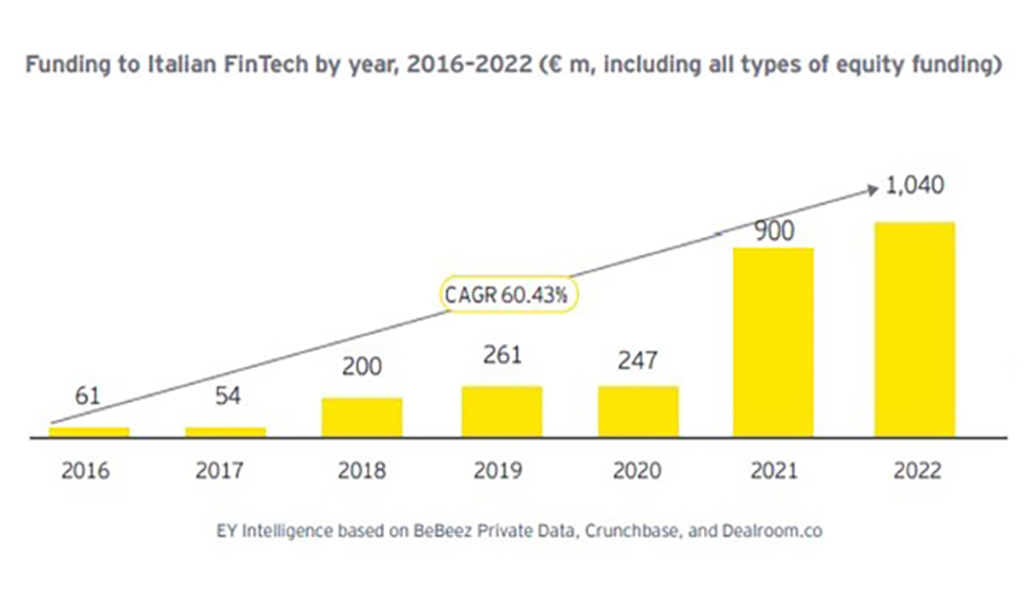

Il 2022 si è chiuso con un totale di finanziamenti di 1.040 milioni di euro, un significativo incremento rispetto ai 900 milioni del 2021 e ai 247 milioni del 2020. Dal 2016 ad oggi si registra una crescita di oltre il 60% (CAGR).

Finanziamenti, però, molto polarizzati a sfavore dei piccoli: il 94% dei finanziamenti si concentrano sulle fintech con raccolta superiore ai 100 milioni e con fatturato annuale superiore ai 5 milioni.

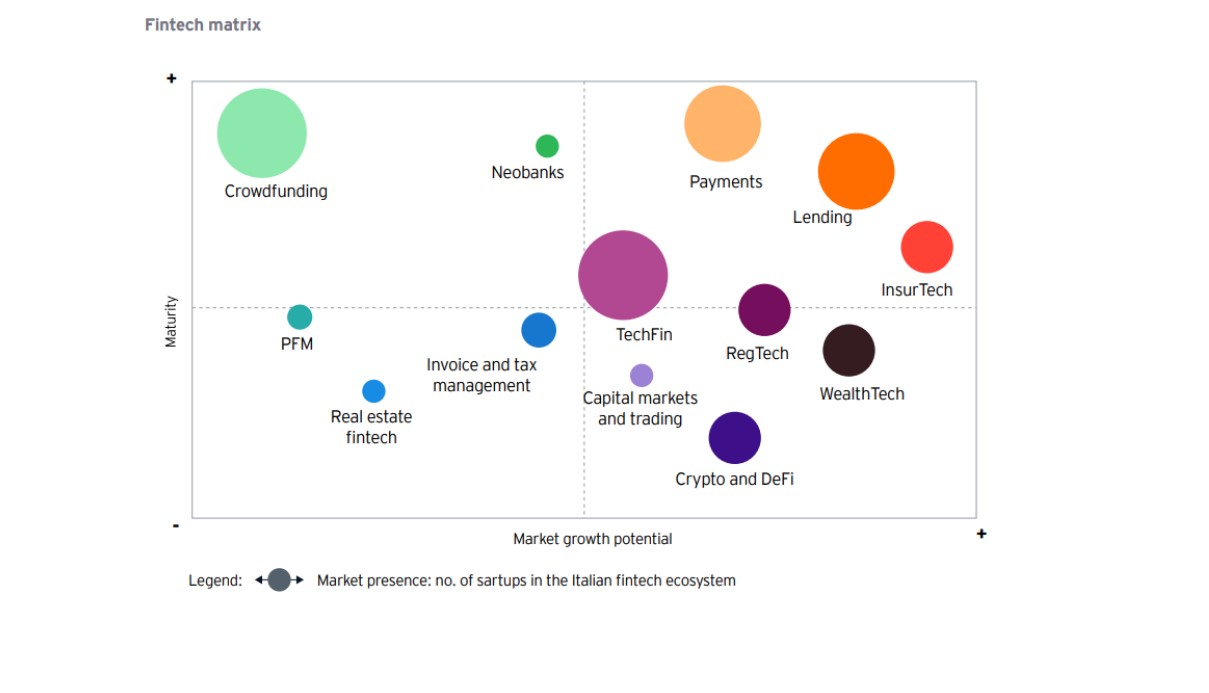

Parlando di settori, quello dei pagamenti si aggiudica la maggiore fetta di fondi (in linea con la grande crescita ottenuta dai primi due unicorni fintech italiani, Satispay e Scalapay), seguito dalle neobank, le aziende tecnologiche che forn iscono servizi bancari di nuova generazione.

Indice degli argomenti

Fintech in Italia: le startup sono più mature

Le fintech in fase Early Stage si sono ridotte del 25%, mentre sono aumentate quelle in fase Early Growth (37%), testimoniando una sostanziale crescita ed evoluzione dell’ecosistema italiano verso situazioni più mature.

Per quanto invece attiene al fatturato annuo, dall’analisi emerge che il 24% delle fintech intervistate (contro il 9% del 2020) ha un fatturato superiore ai 5 milioni di euro e che da sole rappresentano il 97% dei fondi raccolti. Allo stesso tempo sono diminuite dal 62% al 41% le fintech che fatturano meno di 500 mila euro l’anno. Quasi la metà (44%) delle fintech intervistate mostra una valutazione post-money superiore ai 10 milioni di euro.

Cresce l’open innovation anche con le compagnie assicurative

Con l’obiettivo primario di sviluppare nuovi prodotti e servizi, il 90% delle startup fintech ha avviato una collaborazione con altri player del settore finanziario a partire dal 2021. Nello specifico, il 65% del campione ha collaborato con una banca o una compagnia assicurativa, mentre il 58% con altre fintech. Inoltre, il 41% delle aziende intervistate ha iniziato a collaborare con altre startup non finanziarie, mentre solo il 25% con player incumbent di diversi settori come utilities, grande distribuzione ed entertainment.

Nel complesso, il livello di soddisfazione per le collaborazioni è relativamente alto, con un punteggio medio di 7,5 su 10. Tuttavia, la collaborazione si è rivelata spesso complessa con difficoltà legate perlopiù all’integrazione di processi e tecnologie o alle trattative contrattuali.

Fintech in Italia: l’insurtech tra i trend

Insurtech, lending e payments sono i segmenti più maturi e promettenti del settore. A questi si legano i trend globali che influenzeranno il futuro: embedded finance (che consente alle società di qualsiasi settore di fornire servizi finanziari e creare un’esperienza più fluida e personalizzata per i clienti), fintech “for good” (il fintech a servizio dei fattori ESG), l’evoluzione del mondo crypto & DeFi (finanza decentralizzata), gli innovative payments (come il digital wallet, la formula buy now-pay later, pagamenti tramite oggetti connessi e wearables…), l’open finance innovation (l’innovazione aperta applicata al settore finanziario e assicurativo) e le partnership.

Articolo originariamente pubblicato il 31 Gen 2023