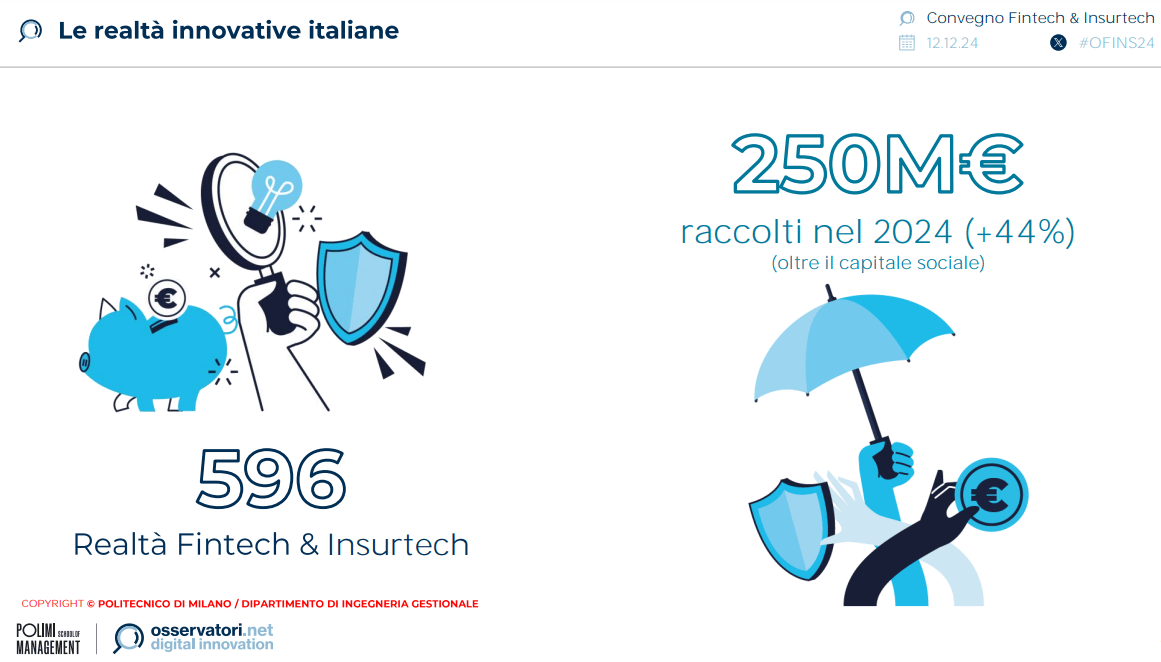

Il settore italiano del Fintech e Insurtech, ovvero la tecnologia applicata al mondo della finanza e delle assicurazioni, sta crescendo e si sta evolvendo, raggiungendo una fase di maturità e consolidamento. Se è vero che il numero delle startup attive in questo comparto è in lieve calo – a fine 2024 se ne contano 596 rispetto alle 622 del 2023 – è altrettanto vero ce quelle esistenti hanno rafforzato la propria posizione attraverso sinergie con partner industriali e finanziari, dimostrando capacità di adattamento e resilienza. In aumento i finanziamenti (+44%) e i ricavi (+29%). Sono alcuni dei risultati della ricerca dell’Osservatorio Fintech & Insurtech del Politecnico di Milano presentata il 12 dicembre 2024 durante il convegno “Il Fintech & Insurtech cambia pelle: quali scenari per il futuro”. Uno degli oltre 50 differenti filoni di ricerca degli Osservatori Digital Innovation della POLIMI School of Management che affrontano tutti i temi chiave dell’Innovazione Digitale nelle imprese e nella Pubblica Amministrazione.

Indice degli argomenti

Startup fintech e insurtech 2024: finanziamenti in crescita a 250 milioni

Circa due terzi delle startup (63%) hanno raccolto capitali dalla fondazione a oggi. Tra queste, il 31% lo ha fatto nel 2024 (20% del totale). Complessivamente, nell’anno in corso sono stati raccolti 250 milioni di euro tra equity e strumenti convertibili, +44% rispetto ai 174 milioni del 2023, prevalentemente attraverso Business Angel e Venture Capitalist. Ma molte realtà ancora faticano ad attrarre capitali sufficienti per sostenere ricerca, sviluppo e crescita: il 46% è impegnato nella ricerca fondi e solo il 12% ha identificato investitori adeguati al round pianificato, prevalentemente Seed o Series A. I round sono spesso destinati allo sviluppo del prodotto più che all’espansione in nuovi mercati o alla diversificazione della clientela. E l’ammontare dei fondi è generalmente contenuto (oltre il 50% delle richieste è inferiore a 2 milioni di euro).

Startup fintech e insurtech 2024: in aumento ricavi, profittabilità e assunzioni

Il Fintech & Insurtech italiano però appare in salute. Per il secondo anno consecutivo, i ricavi mediani per startup sono in aumento (+29%), con una previsione di 450.000 euro nel 2024, segnale di un ecosistema che continua a crescere nel suo complesso. Migliora la profittabilità, con il 44% delle startup che prevede il break-even entro fine anno. E le startup dimostrano pragmatismo nel gestire le risorse disponibili, privilegiando l’efficienza operativa e gli investimenti strategici. Il contesto è vivace anche nell’assunzione di personale: il 76% delle startup ha posizioni aperte, soprattutto per rafforzare R&D e vendita e marketing.

“Ci troviamo in un contesto di profondo cambiamento – afferma Marco Giorgino, Responsabile Scientifico Osservatorio Fintech & Insurtech -. Gli ultimi due anni sono stati molto positivi per Banche e Assicurazioni. Ora lo scenario segnato da volatilità dei tassi di interesse e incertezze politiche e nuovi rischi richiede agilità e capacità di adattamento agli operatori del settore. Gli incumbent stanno ridefinendo le loro strategie, esplorando possibilità di fusioni e acquisizioni per creare sinergie, ampliare la gamma di servizi e migliorare l’efficienza operativa. Allo stesso tempo, agiscono come driver di innovazione attraverso investimenti in progetti digitali interni e sostenendo le startup emergenti. Le nuove tecnologie, come l’intelligenza artificiale generativa, sono delle leve strategiche, ma l’implementazione richiede sempre un approccio responsabile in termini di governance, etica e conformità normativa”.

“Le startup Fintech e Insurtech, nonostante la difficoltà d’accesso ai capitali si confermano come motore fondamentale dell’innovazione nel settore – spiega Laura Grassi, Direttrice dell’Osservatorio Fintech & Insurtech -: la loro capacità di sviluppare soluzioni tecnologiche avanzate e di introdurre nuovi modelli di business sta contribuendo alla modernizzazione dell’intera industria finanziaria. Recenti interventi legislativi hanno riconosciuto l’importanza strategica di queste realtà e il sostegno istituzionale mira a promuoverne la crescita, valorizzando il loro ruolo nel portare avanti soluzioni all’avanguardia che rispondono alle nuove esigenze del mercato. Inoltre, anche a livello europeo, alcune importanti evoluzioni normative avranno impatti significativi e tangibili sul settore Fintech & Insurtech, come il regolamento DORA per rafforzare la resilienza operativa digitale degli istituti finanziari e la proposta FIDA per la creazione di un quadro armonizzato di accesso e condivisione dei dati finanziari. È essenziale comprenderne le implicazioni e il ruolo di tutti i soggetti coinvolti”.

Le tecnologie: API, Artificial Intelligence, Generative AI

Nel 2024 le tecnologie sono il fulcro dell’offerta delle startup Fintech e Insurtech, che continuano a puntare soprattutto su quelle più consolidate, come API (adottate dal 70%) e Artificial Intelligence (43%). Tra le tecnologie emergenti, si distingue la crescita significativa della Generative AI, adottata oggi dal 26% di startup soprattutto per ottimizzare processi di back-office, mentre rimane limitato l’impiego per servizi specifici rivolti a settori verticali o ai consumatori finali, con esempi significativi concentrati soprattutto nei chatbot.

Le realtà Fintech e Insurtech italiane si rivolgono nella loro offerta principalmente ad aziende e intermediari finanziari, confermando il loro ruolo di abilitatrici tecnologiche più che di competitor diretti dei player tradizionali. In particolare, 1 startup su 2 si configura come Techfin, collaborando con intermediari tradizionali per migliorare tecnologie, processi e servizi, anziché competere con essi.

Insurtech: 86 startup nel 2024, 35 milioni di euro di raccolta

All’interno del panorama complessivo, sono 86 le startup Insurtech attive nel 2024, capaci di raccogliere quasi 35 milioni di euro nel corso dell’anno. L’83% delle realtà sta assumendo nuovo personale per sostenere l’espansione e il 43% ha già raggiunto il break-even. Tuttavia, anche in questo ambito il funding è la sfida principale, indicata dal 55% delle realtà e ben il 43% è attivamente alla ricerca di capitali per accelerare lo sviluppo.

In ambito assicurativo è stato registrato un incremento della digitalizzazione, principalmente guidato dalla grande crescita delle partnership tra incumbent e startup: sono 45 quelle attivate nel 2023, in aumento dell’80% rispetto all’anno precedente. Ma è spinto anche dall’impegno delle compagnie nello sviluppo interno di progetti digitali: sono stati avviati 108 progetti interni per un valore di quasi 45 milioni di euro, con un aumento dell’89% rispetto all’anno precedente.

Fintech e insurtech: il cliente finanziario del futuro

I clienti finanziari italiani sono molto propensi ad usare il digitale come canale di gestione delle proprie attività finanziare: il 74% usa già l’home banking e il 65% l’app della propria banca (entrambi in crescita di 8 punti percentuali rispetto all’anno scorso). Lo sono molto meno a condividere informazioni con la propria banca: appena il 5% è disposto a condividere in automatico un set ampio e completo di dati, che vanno dalle informazioni anagrafiche, ai dati finanziari (come buste paga o investimenti), fino ai dati di comportamento (come l’utilizzo dello smartphone o gli spostamenti). Le motivazioni della reticenza sono soprattutto mancanza di chiarezza e consapevolezza: il 51% non comprende l’utilizzo dei dati raccolti, il 49% non percepisce chiaramente le motivazioni della banca nel chiederli e il 42% non vede vantaggi concreti. Sono di più i consumatori disposti a condividere informazioni manualmente, ad esempio compilando form, potendo controllare la procedura e ottenere spiegazioni chiare.

Fintech e Teenager: i servizi desiderati dai ragazzi tra i 13 e i 19 anni

Gli istituti finanziari iniziano a concentrarsi sul target dei Teenager come clientela attuale e futura dei loro servizi. I ragazzi italiani tra i 13 e i 19 anni utilizzano ancora poco prodotti e servizi finanziari e gli unici realmente diffusi sono i pagamenti contactless (utilizzati già dal 44% del totale dei teenager). Ma nel futuro c’è interesse: i teenager vorrebbero utilizzare soprattutto pagamenti istantanei (72%), servizi di cashback (49%), split dei pagamenti (45%), servizi di automazione dei risparmi (31%) e servizi di Buy Now Pay Later (15%). Tuttavia, specialmente tra i minorenni, è centrale il ruolo dei genitori (anche per motivi legali). Il 96% dei minorenni ha aperto un conto corrente perché lo hanno voluto i genitori, stessa cosa per il libretto di risparmio (il 99%). Il 69% dei teen sceglie la stessa banca dei genitori, anche nei casi in cui dichiarano di fidarsi più delle banche conosciute in TV (12%) o sui social (3%).

Fintech e insurtech 2024: l’importanza della sostenibilità

Il 74% dei principali gruppi bancari e assicurativi europei considera la sostenibilità in tutte le sue declinazioni (ambientale, sociale e di governance) un tema di rilevanza strategica, tra i principali obiettivi di medio-lungo termine e destinando risorse significative. Un ulteriore 21%, principalmente gruppi assicurativi, attribuisce agli impegni sostenibili una rilevanza moderata. Ma il cliente finale, nel tempo, ha dimostrato un interesse decrescente verso l’impatto sostenibile degli strumenti finanziari e assicurativi di cui si serve. Nell’arco di due anni, l’importanza attribuita dai consumatori italiani alla lotta al cambiamento climatico e alla riduzione della povertà nella scelta dei prodotti finanziari è passata rispettivamente da 7,5 a 5 e da 7,4 a 5,8 su una scala da 1 a 10. Le startup Fintech & Insurtech attive nel 2024, che potrebbero giocare un ruolo centrale nel promuovere la sostenibilità grazie all’innovazione, mostrano un impegno limitato. Solo il 24% considera l’impatto sulla sostenibilità uno degli elementi chiave per il successo dei propri prodotti e servizi.

“Sebbene la sostenibilità sia riconosciuta obiettivo strategico a lungo termine dagli operatori tradizionali e sia destinata a rimanere centrale nei prossimi anni, spinta anche dal regolatore, si evidenzia una forte necessità di concretezza e focalizzazione – afferma Filippo Renga, Direttore dell’Osservatorio Fintech & Insurtech -. Se ogni istituto segue una propria direzione e i settori continuano a operare in modo compartimentale, sarà difficile ottenere risultati concreti. Emerge la necessità di accrescere le competenze aziendali degli operatori finanziari, sia nella gestione dati che nella comprensione e applicazione della regolamentazione. Ed è indispensabile fare leva sull’innovazione e promuovere la collaborazione tra operatori, sfruttando tecnologie in grado di gestire e risolvere le sfide poste da obiettivi sostenibili spesso divergenti”.

Cambiamento climatico e assicurazioni: un italiano su due non ha copertura assicurativa

Il cambiamento climatico rappresenta un rischio crescente per la società e i cittadini. Secondo l’indagine condotta dall’Osservatorio Fintech & Insurtech all’interno del progetto Horizon Europe PIISA, ben il 79% dei cittadini italiani ha vissuto almeno un evento legato al cambiamento climatico negli ultimi cinque anni. Nonostante questo, e nonostante il fatto che l’86% dei cittadini italiani dichiari di essere preoccupato per l’aumento dei rischi legati al cambiamento climatico, oltre il 50% degli italiani dichiara di non disporre di alcuna copertura assicurativa specifica contro questi rischi. “È quindi necessario che si agisca su due lati – afferma Laura Grassi -. Da un lato implementando prodotti e soluzioni assicurative che sappiano identificare con massima puntualità il rischio di ogni singolo assicurato e ne forniscano una adeguata copertura specifica. Dall’altro creando consapevolezza e educando i clienti sui nuovi rischi emergenti al fine di aumentare la prevenzione e quindi diminuire l’esposizione al rischio”.