Real estate 2021, tempo di bilanci. Ecco come è andato l’anno che sta per chiuder sul fronte degli investimenti e quali sono le prospettive per il 2022 per l’immobiliare italiano.

Real estate 2021, investimenti in calo

Secondo il 39mo rapporto “I fondi immobiliari in Italia e all’estero”, realizzato da Scenari Immobiliari in collaborazione con lo Studio Casadei, per fine anno è previsto un volume totale di investimenti di 7,4 miliardi, in calo del 10% rispetto all’anno precedente. In Italia, sono attivi 560 fondi immobiliari. Il loro patrimonio a fine anno dovrebbe toccare i 105 miliardi di euro, in crescita del 4,8% rispetto al 2020. Il peso del patrimonio dei fondi immobiliari italiani a livello europeo è sopra l’11%, ma è concentrato su 25 sgr.

Per quanto riguarda la provenienza dei capitali, la maggior parte proviene da investitori cross border, Stati Uniti in testa. I flussi di capitale dall’Italia nell’immobiliare restano sotto il 25%. Gli investimenti sono concentrati nel nord Italia, con Milano in prima posizione con circa il 30% sul totale, e Roma intorno al 10%. L’industria immobiliare italiana ha un valore della produzione di 405 miliardi di euro. La finanza immobiliare ha un patrimonio di 109 miliardi, di cui il 95% rappresentato da fondi riservati.

I settori dell’immobiliare nel 2021

Nei primi 6 mesi del 2021, i settori industriale e logistico hanno registrato investimenti complessivi per quasi 1 miliardo, consolidando una tendenza partita nel 2019. In aumento l’interesse dei fondi sia per la logistica che per il residenziale, sebbene il loro peso sia ancora marginale rispetto al patrimonio gestito: solo un quarto delle superfici complessive delle masse gestite. Due settori indicati come vincenti nel 2021 dagli addetti ai lavori durante la conferenza “Quo vadis Italy? Real Estate Summit 2021”, organizzata nel settembre 2021 dallo studio legale internazionale DLA Piper.

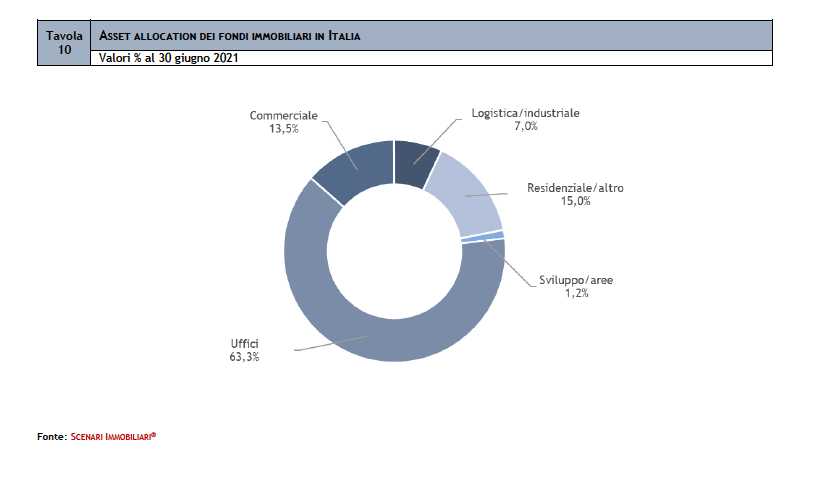

Tuttavia, i dati di Scenari Immobiliari dimostrano che continuano a fare la parte del leone gli uffici, con un peso superiore del 64% sul totale delle superfici del patrimonio gestito. Seguono il residenziale (15%) e il retail (13,5%).

Fondi immobiliari, i 10 leader italiani

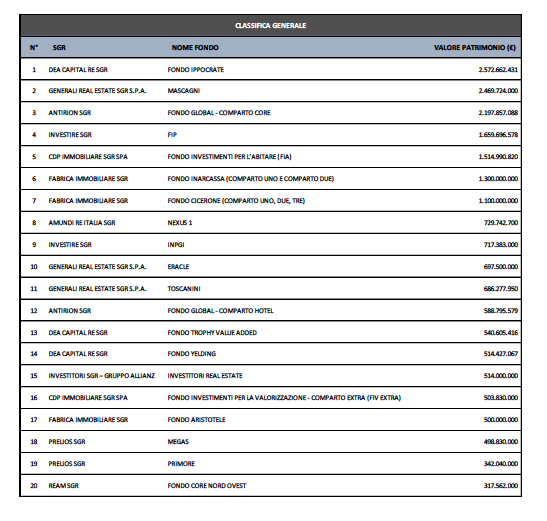

Secondo il 38mo rapporto “I fondi immobiliari in Italia e all’estero 2021” di Scenari Immobiliari, aggiornato al giugno 2021, i dieci maggiori fondi immobiliari italiani per patrimonio gestito sono stati:

- Il fondo Ippocrate di DeA Capital Real Estate sgr (circa 2,6 miliardi di euro di patrimonio);

- Il fondo Mascagni di Generali Real Estate sgr (2,46 miliardi di patrimonio);

- Il fondo Global – Comparto Core di Antirion sgr (2,2 miliardi);

- Il fondo FIP di InvestiRe sgr (1,66 miliardi);

- Il fondo Investimenti per l’Abitare (Fia) di Cdp Immobiliare sgr spa (1,5 miliardi);

- Il fondo Inarcassa (comparti Uno e Due), gestito da Fabrica Immobiliare sgr (1,3 miliardi);

- Il fondo Cicerone della medesima sgr (comparti Uno, Due e Tre, con asset complessivi in gestione per 1,1 miliardi);

- Il fondo Nexus 1 di Amundi Real Estate Italia sgr (729 milioni);

- Il fondo Inpgi di InvestiRe sgr (717 milioni);

- Il fondo Eracle di Generali Real Estate sgr (697 milioni).

Trend e previsioni per l’immobiliare nel 2022

Secondo Scenari Immobiliari, nel 2022 i fondi immobiliari italiani dovrebbero raggiungere un patrimonio sopra i 110 miliardi di euro, a fronte di 30 nuovi veicoli aggiuntivi.

Gli operatori del settore, riuniti nel settembre 2021 dallo studio legale internazionale DLA Piper all’evento “Quo vadis Italy? Real Estate Summit 2021”, sono ottimisti. Ad esempio Paolo Bottelli, ceo e fondatore di Kryalos sgr, vede enormi opportunità, mentre Mario Abbadessa, senior managing director e country head di Hines Italy si aspetta un anno record, “se le condizioni rimarranno quelle odierne”. Secondo Scenari Immobiliari, le prospettive per il 2022, sulla base delle indicazioni raccolte tra le sgr, sono di un cauto ottimismo, con un incremento delle masse gestite e diversificazione dei portafogli rispetto alla composizione attuale.

Secondo Sabina Reeves, global chief economist ed head of Europe research di CBRE Global Investors, il retail e gli uffici sono agli ultimi posti per valore che offrono, mentre dominano residenziale e logistica. “Beds and sheds”, per dirla con le parole del Real Estate Outlook 2022 di Savills Investment Management, che prevede una prosecuzione dell’euforia nel settore logistico. Kiran Patel, global cio and deputy global ceo di Savills IM, ha precisato che “dati i bassissimi rendimenti dei capannoni logistici e industriali tradizionali, gli investitori guarderanno a segmenti come logistica urbana, ultimo miglio, del freddo e light-industrial”.

Sul fronte degli uffici, secondo gli indici di mobilità di Google, siamo tornati a livelli pre-Covid per i posti di lavoro: nelle società c’è pertanto una tendenza al ritorno in ufficio, anche nelle aziende innovative, che limitano lo smart working a 2-3 giorni a settimanale. “Le imprese inoltre stanno scegliendo spazi migliori in migliori location, che però non ci sono, né a Milano, né a Roma. C’è quindi uno spazio enorme per realizzare uffici in linea con la nuova domanda. Il residenziale è ripartito e il mercato delle locazioni sarà rilevante, con l’aumento della propensione all’affitto. Anche qui il tema è il prodotto offerto: il 70% circa degli appartamenti milanesi è stato costruito prima degli anni Ottanta. In generale il mercato è frammentato, con pochi investitori istituzionali, per cui servirà una nuova offerta in linea con i nuovi trend”, prevede Gabriele Bonfiglioli, chief investment officer di Coima sgr.

Silvia Rovere, presidente di Assoimmobiliare, nella sua presentazione nella tavola rotonda di apertura del convegno dedicato alle cartolarizzazioni immobiliari organizzato nel novembre 2021 da Zenith Service (Gruppo Arrow Global), ha detto che alcune asset class, come senior housing, RSA e healthcare, residenziale built-to-rent, co-living e student housing, rivestiranno sempre maggiore importanza, così come centrale trend di sviluppo sarà il tema della riqualificazione di aree urbane anche lontane dai principali centri e quello dell’adeguamento di tutto il parco immobiliare privato e pubblico ai nuovi standard ESG.

L’immobiliare 2022 e il Piano Nazionale di Ripresa e Resilienza

Due temi centrali affrontati nel Piano Nazionale di Ripresa e Resilienza (PNRR) varato dal governo. Il piano stanzia 54 miliardi per la rigenerazione urbana, che salgono a 85 miliardi se si comprendono anche le infrastrutture secondo le stime di Coima, presentate nell’ottobre 2021 al Coima Real Estate Forum.

I criteri ESG avranno un ruolo sempre più importante anche nel real estate: un sondaggio contenuto nel rapporto sull’immobiliare 2022 di Savills Investment Management rileva che l’82% degli intervistati ritiene che i cambiamenti climatici avranno un impatto sulle strategie di investimento. È un trend in atto da anni, anche sull’onda dei Fridays for Future, cui hanno dato man forte al Green Deal europeo e alla regolamentazione sui fondi ESG. Secondo lo studio globale “Responsible Real Estate” di JLL, il 78% degli investitori e l’83% degli inquilini degli immobili ritiene che i rischi climatici rappresentino anche un rischio finanziario e il 65% dichiara di voler investire in città impegnate nella lotta contro il cambiamento climatico. L’80% dei partecipanti allo studio considera primario il ruolo del real estate nel raggiungimento dei propri obiettivi di riduzione delle emissioni. Inoltre, entro il 2025 dovrebbe raddoppiare il numero di operatori sul mercato che si sarà impegnato a eliminare completamente le proprie emissioni, secondo la ricerca.

Un ruolo importante in tal senso sarà giocato dalla tecnologia e dai dati, che consentono il monitoraggio in tempo reale degli obiettivi di sostenibilità e l’automatizzazione del processo decisionale. Tuttavia, la maggior parte degli investitori (55%) e degli inquilini (50%) non ritengono però ancora mature le loro attuali capacità di misurazione, certifica ancora JLL. Un divario che può essere colmato anche con il supporto delle società proptech.