State Farm, Allstate e Farmers sono le Compagnie che detengono la più grossa fetta di mercato assicurativo nel Texas, quindi quelle che secondo le stime di JPMorgan subiranno i peggiori contraccolpi dal passaggio dell’uragano Harvey.

Secondo le prime stime i danni che le Compagnie dovranno risarcire si aggirano già tra i 10 e 20 miliardi di dollari, ma questa cifrà continuerà a salire (nel momento in cui si scrive l’uragano non si è ancora placato) e non rappresenta certo l’intero ammontare dei catastrofici danni, rappresentato anche da quanto di ‘non assicurato’ è stato distrutto, perdite di cui almeno in parte si farà carico il Governo degli Stati Uniti, ma in definitiva rimarrà sulle spalle dei cittadini.

“Molte di queste persone andranno incontro a situazioni finanziarie molto gravi”, ha dichiarato a Bloomberg Loretta Worters, portavoce dell’Istituto di Informazione sulle assicurazioni. “La maggior parte delle persone che vivono in queste aree non hanno un’assicurazione contro le inondazioni. Forse otterranno alcune sovvenzioni dal governo (ndr. esiste un programma speciale per le inondazioni che è piuttosto criticato), che di solito sono molto limitate. Potranno ottenere anche prestiti a basso tasso d’interesse, ma poi dovranno restituirli. “

La situazione che si prospetta è per le Compagnie e i loro riassicuratori piuttosto grave, ancora non quantificabile, ma già influenza negativamente i titoli in Borsa.

Il problema delle catastrofi naturali, in aumento e solo in parte prevedibili con accuratezza e anticipo, pone oggi un problema sul fronte assicurativo. Tempo fa, il Governatore della Banca d’Inghilterra, Mark Carney, parlando al cospetto di uno dei mercati assicurativi più importanti al mondo, il Lloyds di Londra, aveva espresso forti preoccupazioni richiamando il mondo assicurativo e finanziario a guardare al lungo termine. “Il cambiamento climatico è la tragedia dell’orizzonte. – aveva detto incitando le assicurazioni a prendere in esame nuovi modelli di business e metodi per la valutazione del rischio, tra cui le nuove tecnologie. – Non abbiamo bisogno di un esercito di analisti per dirci che gli effetti catastrofici dei cambiamenti climatici saranno avvertiti oltre gli orizzonti tradizionali per la maggior parte degli attori e impone un costo per le generazioni future che la generazione attuale non ha alcun incentivo diretto a risolvere.”

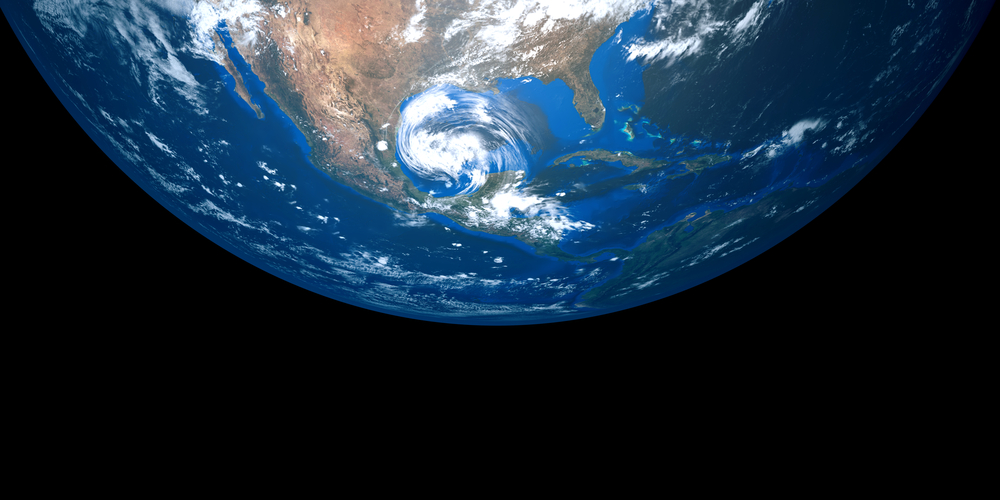

Quello che ci riserva il clima in futuro è l’aumento della frequenza e della gravità di eventi meteorologici estremi; più forti ondate di caldo; l’intensificazione della siccità; un maggior numero di tempeste, uragani, tornado, alluvioni. Tutti eventi che portano a gravi perdite in termini di vite umane, ma anche economici.

Le assicurazioni sono più direttamente esposte a tali perdite. Secondo un rapporto di Aon Benfield (uno dei principali intermediari mondiali di ri-assicurazione), le perdite economiche globali conseguenti alle catastrofi naturali sono state nella prima metà del 2016 di 98 miliardi di dollari, di cui 30 miliardi solo di perdite assicurative.

Se tale cifra si paragona alle prime stime delle perdite per le assicurazioni derivanti dal solo uragano Harvey, è facile capire come la situazione stia peggiorando e costituisca sempre di più un problema per il business assicurativo così come tradizionalmente configurato.

Uno dei meccanismi finanziari attraverso cui si prova a dare risposta sono i cosiddetti Cat Bond (inventati ma mai veramente decollati negli anni’90) cioè obbligazioni che trasferiscono parte del rischio assicurato (cioè il verificarsi dell’evento dannoso) dalla compagnia assicuratrice ad altri investitori, solitamente un’altra compagnia di ri-assicurazione. I Cat Bond, grazie all’uso di tecnologia blockchain ( e all’urgenza di limitare le perdite delle Compagnie) potrebbero trovare oggi nuovo slancio. I Cat Bond normalmente sono transazioni che richiedono lunghi processi, l’utilizzo di una tecnologia blockchain per la loro emissione può portare diversi vantaggi, connessi con la trasparenza, la velocità nella loro emissione, nell’accertamento dei danni e il pagamento dei claim. Una delle più grandi compagnie assicurative giapponesi Sompo Japan Nipponkoa Holdings Inc. e la tedesca Allianz, stanno lavorando da qualche tempo sulla sperimentazione della blockchain quale piattaforma tecnologica per l’emissione di derivati assicurativi.

La tecnologia può aiutare le Compagnie ( e i loro clienti) anche in altri modi, per esempio nella gestione dei claim, cioè delle pratiche di risarcimento, che rappresenta un problema nel problema nei casi di catastrofi naturali di vaste proporzioni.

Jay Sarzen, senior analyst di Aite Group’s P&C Insurance, ha commentato sulla rivista online Digital Insurance: “La gestione dei risarcimenti P&C è il momento della verità per i carrier, che devono realizzare un corretto processo per una serie di motivi. Prima di tutto, le Compagnie devono rispettare le promesse fatte agli assicurati nel caso in cui si verifichi una perdita, cioè soddisfare gli assicurati e fidelizzarli. Ma i carrier devono anche mantenere la redditività e devono evitare di pagare di più di quello che hanno.”

Secondo Sarzen, grazie a nuove tecnologie e big data è oggi possibile per le Compagnie affrontare la gestione dei claim in modo molto efficace e veloce.

Tra le nuove tecnologie atte allo scopo vi sono le applicazioni mobile e i droni: in entrambi i casi un intelligente utilizzo per ottenere la documentazione fotografica necessaria alla quantificazione dei danni eviterebbe alle Compagnie di dover effettuare sopralluoghi.

In ambito big data, si tratta di ricorrere a quelli di tipo metereologico (misurazione delle pioggia odelle raffiche di vento, per esempio), che attraverso opportuni sistemi di analisi possono aiutare nella definizione dei danni e identificazione delle aree più colpite, guidando quindi anche nella valutazione d’insieme e emrsione delle frodi.