Indice degli argomenti

Che cos’è l’insurtech

La parola insurtech, formato dalle parole insurance + technology, identifica praticamente tutto ciò che è innovazione technology – driven in ambito assicurativo: software, applicazioni, startup, prodotti, servizi, modelli di business. Mutuato dal termine fintech che afferisce al mondo più propriamente bancario, l’insurtech è considerato anche un figlio di questo ed è pertanto molto simile, sia come impatto che sta producendo sulle imprese tradizionali del settore, sia come fondamenti su cui si basa e velocità con la quale si va affermando.

Innovazione e sicurezza nel digital banking: come guidare la trasformazione

Come le banche, anche le assicurazioni sono state tra le industrie più lente nell’adattarsi alla digitalizzazione e nel cogliere le opportunità offerte dalla digital transformation.

Se in epoca di internet 1.0 la digitalizzazione delle imprese (in Italia particolarmente difficoltosa) veniva interpretata come la banale apertura di un sito web aziendale, inteso come trasposizione online della brochure cartacea; e in epoca di internet 2.0 come ingresso nel mondo dei social o nell’ecommerce; ora, in epoca industria 4.0, la tecnologia digitale ha un impatto ancora più profondo e incide direttamente sui modelli di business e la tipologia di servizi. E ha investito l’industria assicurativa con la forza di un tornado, imponendo un cambiamento radicale che travolge cultura aziendale, processi, gestione dei dati, relazione con i clienti. L’industria assicurativa è cambiata per sempre.

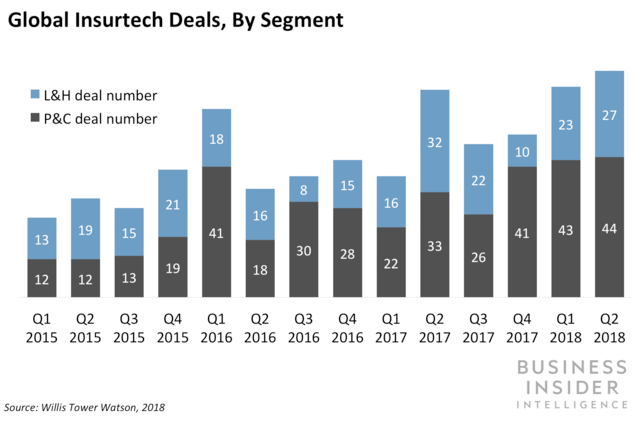

Negli ultimi anni vi è stata una netta accelerazione, che ha condotto alla moltiplicazione degli investimenti, in startup e società che sviluppano soluzioni per l’industria assicurativa, sia da parte di fondi di Venture Capital, sia da parte delle stesse Compagnie assicurative, attraverso i propri fondi di Corporate Venture Capital.

Insurtech, gli investimenti

CBInsights, società di consulenza e reportistica che segue da tempo l’insurtech, va indietro nel tempo fino al 2011 nell’individuazione dei primi investimenti nel settore, ma è nel 2015, come riporta il grafico, che avviene internazionalmente (sebbene con forte concentrazione in US) il vero boom.

Quello che ha caratterizzato gli ultimi anni in ambito insurtech è stato, oltre al numero e all’entità degli investimenti, anche il fatto che, con diverse modalità, le compagnie tradizionali hanno “abbracciato” questo mondo: hanno cominciato a guardare al mondo delle startup insurtech e a collaborare con esse, spesso a finanziarle con i propri fondi di venture capital o ad acquisirle. Sono sorti innovation lab aziendali, programmi di accelerazione, incubatori, eventi dedicati.

Il taglio degli investimenti è cresciuto esponenzialmente, con cifre da capogiro ora che i venture capitalist puntano non più solo su startup early stage, ma su startup in espansione e scaleup, portanda alla nascita di veri e propri unicorni insurtech.

Il 2021 è partito in quarta, raggiungendo nell primo trimestre il maggior numero totale di round di finanziamento insurtech dal 2019, e alla fine dell’anno gli investimenti in startup insuetech sono arrivati a 15 miliardi di dollari, mentre in Europa la cifra si aggira intorno ai 3,5 miliardi di dollari, e meno di 20 milioni di in Italia.

Per quanto riguarda gli investimenti insurtech in generale, hanno raggiunto i 280 milioni in Italia: un enorme passo avanti rispetto ai 50 del 2020, ma ancora indietro rispetto agli obiettivi necessari a competere a livello internazionale.

Quali sono i pilastri dell’insurtech

SHARING ECONOMY

Secondo quanto indicato da Enrico Aprico, Adjunct Professor Università Cattolica del Sacro Cuore, esperto di sharing economy e marketing, uno dei temi chiave per il settore insurtech è rappresentato dalla sharing economy. L’intera catena del valore delle compagnie è minacciata dai nuovi modelli di business legati all’economia della condivisione e alla digitalizzazione. Prodotti, marketing, distribuzione, prezzi si trasformano.

Un caso emblematico è rappresentato da Lemonade, startup insurtech newyorkese molto aggressiva, la cui intuizione è stata ripensare non solo i prodotti assicurativi, ma ogni parte della value chain, per creare un’offerta sempre più responsive, modulata sulle reali esigenze dei clienti, perfettamente collocata all’interno della contemporaneità. Il risultato è un pacchetto assicurativo technology‐first e legacy‐free, capace di offrire un prodotto istantaneo, smart e completamente incantevole. Già nei suoi primi mesi di attività, Lemonade ha battuto anche un record sulla gestione dei claim: un cliente lo ha risolto in 3 secondi. Lemonade è rapidamente diventata un’unicorno, e nel 2020 ha debuttato alla Borsa di New York, raddoppiando in pochi giorni il valore della sua IPO.

BLOCKCHAIN

La tecnologia blockchain è considerata da molti non solo utile alle assicurazioni, ma un vero e proprio volano. Kevin Wang, Ali Safavi, Scott Robinson del Plug and Play Tech Center, (un acceleratore per startup della Silicon Valley che ha sede in 22 Paesi al mondo, focalizzato in programmi verticali tra cui uno dedicato all’Insurance), sostengono che il potere di questa tecnologia risieda nella sua capacità di alimentare nuove modalità di transazioni finanziarie, di migliorare i processi di assicurazione esistenti, e tenere traccia dei documenti. Le valute digitali basate su blockchain possono supportare molti nuovi modelli assicurativi, in particolare le micro assicurazioni e il P2P. Molte delle applicazioni blockchain potrebbero essere raggruppate in una nuova categoria di “smart contracts” cioè contratti intelligenti: in termini semplici, questi contratti sarebbero software sviluppato ed eseguito all’interno di un sistema blockchain. La tecnologia blockchain ha il potere di far fare alle assicurazioni un salto in una nuova era, a partire proprio dai nuovi modelli delle micro assicurazioni, del P2P, delle assicurazioni parametriche.

Blockchain, quali concreti vantaggi per le Compagnie assicurative?

CYBER SECURITY

Per le assicurazioni il tema rappresenta un grande sfida, che può valere decine di miliardi di dollari.

In questi ultimi anni, le assicurazioni per la cyber security sono cresciute moltissimo come dimensione del mercato e fatturato, nonostante si trattasse inizialmente di un settore in cui entrare con i piedi di piombo per le Compagnie, viste le oggettive difficoltà a prevedere, contenere, gestire gli attacchi informatici. Sono ancora pochi i dati storici necessari per stabilire un pricing corretto delle polizze e vi è una grande variazione di anno in anno nel tipo di attacchi informatici e danni che le aziende si trovano ad affrontare di più. Uno studio di Ibm ha stimato che nel 2019 le violazioni informatiche sono costate in media 3,5 milioni di dollari a ogni azienda italiana, e questi costi sono destinati a crescere con la diffusione della digitalizzazione e dell’integrazione digitale di tutta la supply chain delle organizzazioni aziendali.

Secondo l’Osservatorio fintech e insurtech del Politecnico di Milano, solo in Italia nel 2021 il mercato della cyber security ha raggiunto il valore di 1,55 miliardi di euro, un aumento del 13% rispetto al 2020.

Insurtech e Cyber Security: numeri, trend e startup del settore

MICRO-INSURANCE

Devie Mohan di BurnMark dice che le compagnie stanno cominciando a sfruttare i dati in modo sempre più sofisticato per fornire prodotti più personalizzati che soddisfano le aspettative sempre più specifiche dei consumatori. Inoltre, l’economia della condivisione richiede prodotti di nicchia, e solo quei prodotti che sono rilevanti per i modelli di utilizzo e di comportamento degli utenti avrà successo. Questa evoluzione ha portato a uno degli sviluppi più interessanti dell’insurtech, cioè la possibilità di stipulare polizze solo quando e solo per il tempo necessario (vedi ad esempio Trov e l’italiana Neosurance), di pagare assicurazioni auto solo per le miglia o le ore di guida reali (usage based insurance come Metromile).

Inoltre, la micro-assicurazione si sta rivelando anche un sistema per garantire coperture assicurative in aree a bassissimo reddito perchè offre polizze a prezzi accessibili, pagabili in piccole rate che sono sottoscrivibili da molte più persone. (Per esempio, in tale direzione si muove la svedese BIMA)

IOT E INSURTECH

La proliferazione di aziende tecnologiche concentrate sull’IoT, avrà un enorme impatto su banche e imprese di assicurazione, perchè offriranno dati più rilevanti che possono ridurre i costi, fornire al cliente così come all’assicuratore maggiore efficienza, e creare un’esperienza coerente attraverso tutti i punti di contatto, essere alla base di polizze usage based, che rappresentano un trend certo nel settore auto. In ambito IoT possiamo ricomprendere anche sottocategorie come la smart home e lo smart building, che offrono molteplici opportunità al mondo assicurativo.

Le tecnologie IoT abilitano inoltre un nuovo trend insurtech: quello dell’assicurazione connessa o connected insurance.

Connected insurance, che cos’è e qual è lo stato del mercato

DRIVERLESS CAR

Il settore assicurativo auto sta per essere modificato in modo consistente, a causa dell’arrivo di driverless car e avanzati sistemi ADAS, KPMG prevede che il mercato assicurativo auto può ridursi del 60% entro il 2040 e Peter Diamandis, cofondatore della Singularity University, ritiene che sia addirittura una sottostima dell’impatto.

Ogni grande casa automobilistica sta lavorando sulla driverless car, e dal momento che queste auto, si dice, ridurranno gli incidenti fino al 90%, potrebbe trattarsi della fine per l’assicurazione auto.

Benchè a monte ci sia una battaglia legislativa incombente per rimodellare il sistema RCA nell’ambito del nuovo scenario: la responsabilità ricadrà su case automobilistiche? sui possessori dell’auto? sugli ingegneri del software? E’ ancora tutto da stabilire.

In merito a questo tema il Regno Unito sarà probabilmente il primo Paese al mondo a regolamentare il settore con una disciplina che stabilisce responsabilità dell’assicuratore e del costruttore, dopo essere stato il primo a procedere con l’inquadramento a “livello normativo” della guida autonoma.

INTELLIGENZA ARTIFICIALE, CHATBOT, ROBO-ADVISOR

Qualcuno prevede una fine della figura dell’agente: robo-advisor e chatbot dotati di intelligenza artificiale, sostituiscono già ora i broker tradizionali, questo è certo per un buon numero di nuove tipologie di polizze, per esempio quelle consumer on-demand. “Gli utenti sono sempre più connessi al web e preferiscono usare i dispositivi mobile, lo scorso ottobre per la prima volta il traffico Internet ‘mobile’ ha superato quello da pc. – afferma Gabriele Antoniazzi, Founder e CEO di Responsa, società che sviluppa chatbot – Gli utenti oggi vogliono gestire tutto da smartphone e tablet ed avere la possibilità di accedere a ogni prodotto o servizio in mobilità e in autonomia, senza doversi rivolgere a terzi, senza dover aspettare e soprattutto senza doversi scomodare.”

Il trend del momento in campo di intelligenza artificiale sono i chatbot, assistenti virtuali che interagiscono con gli utenti come fossero operatori umani e che li supportano durante il loro processo di acquisto, di richiesta di informazioni e di assistenza online. Questi nuovi strumenti stanno avendo largo impiego in molteplici settori e stanno riscuotendo grande consenso tra il pubblico ma anche tra le aziende, perché aumentano la qualità del servizio riducendo i costi di supporto.

Ma non necessariamente la figura degli agenti deve tramontare, c’è anche chi ritiene che almeno per il momento il mercato ne abbia ancora bisogno e che l’innovazione tecnologica debba essere complementare e supportare il lavoro degli agenti “L’alfabetizzazione digitale non è ancora completa – ci ha detto Diego Pizzocaro, Ceo e founder di Sellf, startup che ha sviluppato una piattaforma di CRM per agenti – Inoltre la stipula di una polizza richiede spesso anche un rapporto di fiducia e riservatezza, anche per la delicatezza dei dati privati condivisi, per cui molte tipologie di clienti preferiscono ancora oggi l’agente in carne e ossa”.

Certamente la customer experience dei clienti varia in base anche all’età e altre caratteristiche personali e di stile di vita, come ha evidenziato Accenture che individua Nomadi digitali, Value explorer, Quality seeker, tre tipologie di clienti assicurativi di oggi.

Le tecnologie di intelligenza artificiale come chatbot e robo-advisor sono probabilmente il mezzo più efficace per raggiungere i millennial sono soluzioni cui le assicurazioni guardano con estremo interesse. Un caso è rappresentato da Spixii, startup fondata da due italiani a Londra, che ha vinto tra gli altri premi anche Open-F@b Call4Ideas 2016, il contest pan-europeo promosso da BNP Paribas Cardif con InsuranceUp e Polihub. La startup sviluppa un chatbot per il settore assicurativo, di cui abbiamo parlato in questo articolo, ed è nata proprio dall’osservazione del processo di acquisto delle giovani generazioni rispetto a una polizza.

Insurtech, gli effetti sulle PMI

Secondo una ricerca condotta dall’Osservatorio Fintech & Insurtech del Politecnico di Milano nel 2020, l’84% delle PMI italiane ha almeno una copertura assicurativa attiva e, di queste, il 42% acquista le polizze in modalità tradizionale, quindi tramite incontri di persona con un agente e utilizzo di documentazione cartacea. Tuttavia, il canale d’acquisto sta attraversando un significativo processo di digitalizzazione, considerato che il 38% delle PMI italiane si affida ad una modalità ibrida, cioè parzialmente digitale, e il 26% utilizza esclusivamente canali digitali.

Questo è possibile anche grazie al numero sempre maggiore di compagnie assicurative che si impegnano a supportare digitalmente i propri clienti nella gestione delle assicurazioni, garantendo la possibilità di rinnovare e verificare polizze, gestire i sinistri e aggiungere coperture tramite sistemi digitali.

La pandemia da Covid-19 ha dato un ulteriore importante impulso a questo percorso di digitalizzazione: a seguito dell’emergenza sanitaria gli incontri fisici con agenti e consulenti si sono ridotti del 32% a favore di videoconferenze, così come l’accesso ai servizi in filiale ha registrato un calo del 39% spostandosi parzialmente sul sito web della compagnia. C’è quindi un trend crescente di affidamento alla tecnologia, che potrebbe preparare il terreno per una maggiore penetrazione di tecnologie e attori insurtech anche tra le PMI.

I dati e le startup dell’insurtech in italia

Il panorama insurtech italiano presenta alcuni casi di successo, ma ha ancora ancora significativi margini di sviluppo.

Dal 2010 al 2019 il numero di iniziative nel settore sono cresciute del 255%. Nel 2019 il volume di investimenti attratto è stato di 35 milioni di dollari, non certo elevato rispetto a quello di altri paesi come la Francia e la Germania ma non del tutto trascurabile.

Come accennato, nonostante la crescita a fine 2021 gli investimenti in startup insurtech in Italia sono stati meno 20 milioni di euro. Secondo una ricerca di Italian Insurtech Association, nell’ecosistema insurtech italiano si contano 130 realtà innovative, suddivise in due categorie: il 64% sono Insurtech in senso stretto, ossia offrono servizi assicurativi, mentre il 36% Tech Insurance, ossia offrono tecnologie per gli attori del settore assicurativo.

Qui una lista delle startup insurtech italiane più promettenti per il 2022:

Le startup insurtech nel mondo

Secondo la ricerca del 2020 di AmCham Italy, si contano a livello globale, circa 1.200 startup insurtech: un significativo incremento, se si pensa che nel 2014 erano meno della metà (574).

Complessivamente queste startup hanno raccolto, sino ad oggi, all’incirca 19,6 miliardi di dollari di finanziamenti in capitale di rischio da parte di investitori terzi. Questi numeri potrebbero sembrare modesti se comparati alle oltre 16.000 startup operanti nel fintech, con circa 213,7 miliardi di dollari di finanziamenti raccolti negli ultimi 20 anni. Tuttavia, il tasso di crescita degli investimenti in insurtech negli ultimi 2 anni (2018/19) è stato significativamente maggiore: circa 40% nell’insurtech contro il 28% del fintech.

Non bisogna però dimenticare che il settore insurtech ha sfornato negli ultimi anni non pochi unicorni (startup dalla valutazione superiore a un miliardo): a partire da Lemonade, che ora si è quotato in borsa, passando per altri grandi nomi come Hippo Insurance, Oscar Health, Next Insurance, Zego, Alan, Shift Technology.

(Aggiornato il: 23/06/2022)

Articolo originariamente pubblicato il 23 Giu 2022

I dati di oltre 6000 aziende a tua disposizione per creare i tuoi KPI